你的財產安全,從「了解你的客戶」開始:KYC認證的現在與未來

你曾好奇過,為什麼在銀行開戶、申請信用卡,甚至是註冊加密貨幣交易所時,總需要提交一堆個人資料,並完成繁瑣的身分驗證程序嗎?這背後的關鍵機制,就是我們今天要深入探討的「了解你的客戶(KYC)」認證。在全球金融體系快速發展的同時,金融犯罪與洗錢活動日益複雜,KYC作為一道重要的防線,已成為保障金融體系穩定與安全的關鍵機制。本文將全面探討KYC的定義、起源、標準流程,及其在傳統金融與新興加密貨幣領域的應用,並展望2025年KYC技術與監管的最新發展趨勢,揭示它如何持續影響著我們的金融生活。

KYC:防範金融犯罪的全球共識

「了解你的客戶(KYC)」並非只是金融機構的口號,它的全稱是「Know Your Customer」,是所有金融服務提供者在與客戶建立關係前,必須執行的身份識別與背景審查程序。想像一下,如果你要借錢給一個人,你是不是會想知道他是誰、住在哪裡、收入來源、信用狀況如何?KYC的道理就是如此,它的核心目的是為了辨識用戶身份、評估資金來源的合法性,並確保交易的安全性,從而防範身份盜竊、金融詐騙、洗錢及資助恐怖主義等金融犯罪。

這項制度的起源,最早可以追溯到1998年巴塞爾銀行監管委員會發布的聲明,要求銀行遵守客戶身份識別原則。隨後,全球反洗錢組織(FATF)設立了國際性的反洗錢與打擊資恐標準,成為各國制訂相關法規的重要依據。在台灣,我們的金管會依據《洗錢防制法》,嚴格監督包含銀行、證券、保險、信託、信用卡公司,甚至是近期納入規範的虛擬貨幣交易業者等金融機構,必須確實遵守KYC規範。這不僅是為了保護你我,更是為了維護整個金融市場的透明度與公信力,讓不法分子難以利用金融系統進行犯罪。

為了確保身分驗證的嚴謹性,金融機構通常會要求客戶提供以下幾類證明文件:

- 身份證明文件:如身分證、護照、駕照等,用於核實您的合法身份。

- 地址證明:如近三個月內的水電瓦斯帳單、戶籍謄本、銀行對帳單等,用以確認您的居住地址。

- 財力證明:如薪資證明、扣繳憑單、存款證明等,尤其在申請特定金融產品或進行大額交易時,可能需要提供以評估您的資金來源與財務能力。

解構KYC認證流程:從客戶識別到持續監控

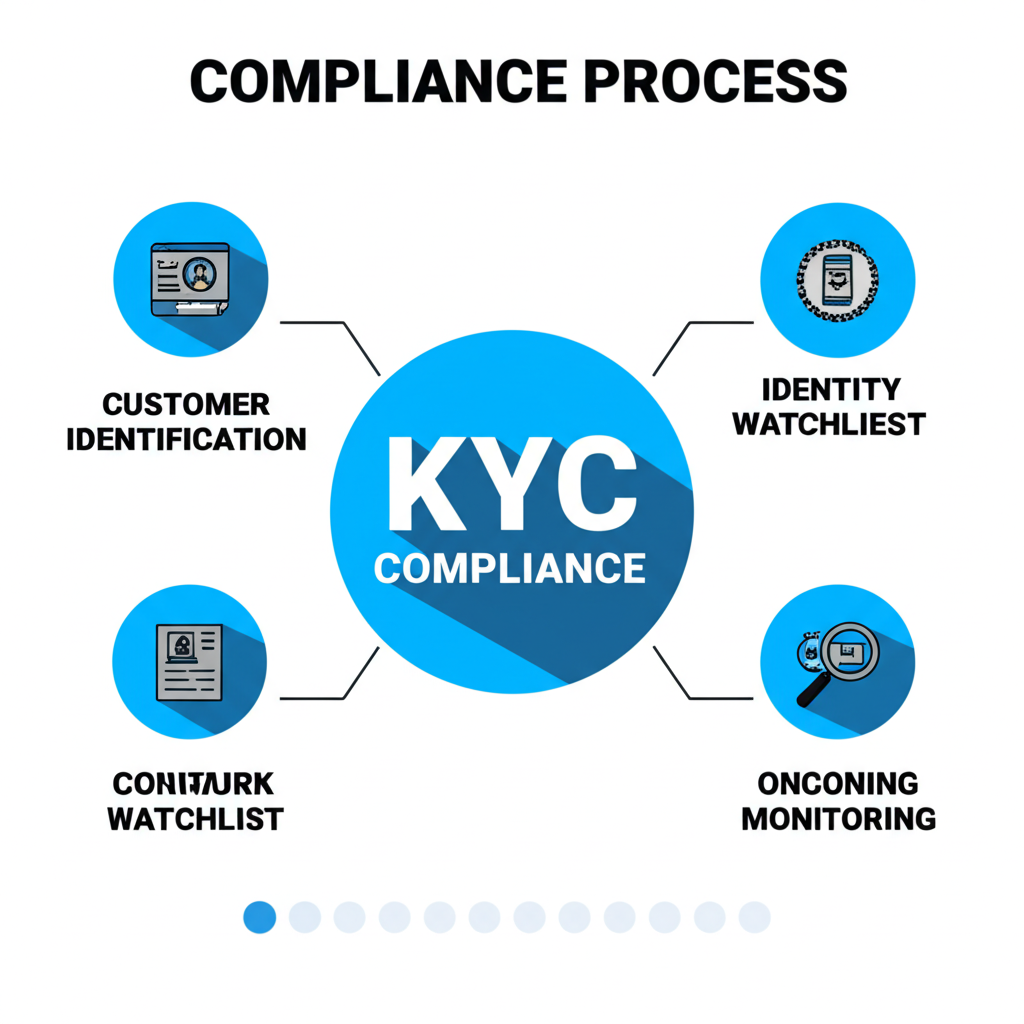

你可能會覺得KYC的流程很複雜,但其實它有一套標準的SOP,目的是層層把關,有效識別與管理潛在風險。我們可以將KYC認證主要拆解成以下幾個環節:

- 客戶識別計劃(Customer Identification Program, CIP):這是KYC的第一步,也是最基礎的環節。金融機構會要求你提供基本的個人資料,例如姓名、身分證字號、出生年月日、居住地址、聯絡方式等,並要求你提交身分證明文件(如身分證、護照)進行驗證。這個階段的目標是確認你的真實身份。

- 客戶盡職調查(Customer Due Diligence, CDD):在確認身份後,金融機構會對你進行更深一步的背景與風險評估。他們可能會透過你提供的職業、收入來源、交易目的等資訊,來了解你的資金流動模式是否合理。例如,如果你是一名高中生,突然有一筆上億的資金進出,這就可能會被視為異常,需要進一步說明。

- 加強式盡職調查(Enhanced Due Diligence, EDD):針對被認定為「高風險」的客戶,金融機構會執行更嚴密的審查。誰是高風險客戶呢?例如,政治公眾人物(PEP)、來自高風險國家或地區的客戶,或是從事高風險行業的企業,都可能被歸類為高風險。這時,審查單位可能會要求提供更多關於資金來源、財產證明等文件,以確保交易的合法性與透明度。

- 持續監控(Ongoing Monitoring):KYC並非一次性任務,而是一個動態的過程。金融機構會定期審查客戶資料,並持續監控你的交易行為。如果發現有任何不尋常的交易模式、大額資金流動或與你背景不符的行為,系統就會發出警示,讓機構進一步調查,這就是為了及早發現並防範金融犯罪的發生。

透過這些步驟,金融機構得以建立起一個完整的客戶檔案,並依據「風險基礎方法(RBA)」原則,針對不同風險等級的客戶採取不同的審查強度,讓資源能更有效率地運用在真正需要關注的環節上。

客戶盡職調查的強度會根據風險評估結果而有所不同,以下表格簡要說明了不同盡職調查層級的差異:

| 特性 | 標準盡職調查(CDD) | 加強式盡職調查(EDD) |

|---|---|---|

| 適用對象 | 一般風險客戶 | 高風險客戶(如政治公眾人物、來自高風險國家客戶、高風險行業) |

| 審查深度 | 基礎身份識別、確認資金來源與交易目的 | 更深入的資金來源查證、財產證明、交易行為模式分析 |

| 監控頻率 | 定期審查與監控 | 更頻繁、更嚴密的持續監控 |

| 目的 | 符合基本法規要求,防範常見金融犯罪 | 識別並降低洗錢與資恐的重大風險,保護機構信譽 |

KYC在金融生態系中的應用與挑戰:傳統與數位的交織

KYC認證已經深入我們生活的方方面面。想想看,你在哪些地方遇過它?

- 傳統金融服務:當你到銀行開立存款帳戶、申請信用卡、辦理房屋貸款或信用貸款、投資證券、基金平台註冊、購買保險產品時,KYC都是必經的程序。這些嚴格的審查,不僅是為了符合法規,更是為了保護你的資產安全,避免你的身份被冒用而造成損失。

- 電子支付與數位金融:即使是我們日常使用的電子支付工具,如Line Pay、街口支付,或是國際匯款平台Wise、PayPal,在註冊或進行大額交易時,也都會要求你完成KYC。這是因為這些平台也可能成為洗錢或詐騙的管道,KYC的實施確保了這些數位金融服務的合規與安全。

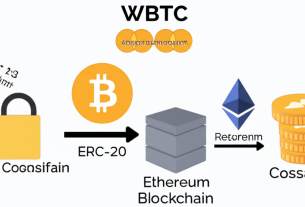

- 加密貨幣交易所:這是近年來KYC應用最受關注的領域之一。你可能會問,加密貨幣不是強調去中心化和匿名性嗎?為什麼也需要KYC?這是因為加密貨幣的這些特性,曾被不法分子利用來進行洗錢、詐騙、非法集資或販賣違禁品。為了杜絕這些犯罪行為,並讓加密貨幣能被主流金融市場接受,全球各國監管機構,包括台灣的金管會,都要求虛擬貨幣交易所(例如:Gate.io、幣安、MAX、ACE等)實施嚴格的KYC程序。

對於加密貨幣用戶來說,完成KYC有什麼好處呢?

- 保障資產安全:交易所會透過KYC追查資訊,當發生盜用或詐騙時,能有機會追回資產。

- 提高交易限額:完成不同等級的KYC驗證,通常可以享有更高的交易額度與提領上限。

- 參與特定活動:許多交易所的空投、新幣認購等活動,都要求用戶完成KYC才能參與。

- 提升市場信譽:合規的KYC流程,有助於提升交易所的公信力,吸引更多主流投資人進入。

然而,KYC也帶來一些挑戰。對於用戶而言,最直接的感受可能就是用戶隱私的擔憂與流程的耗時。將個人敏感資料提交給平台,總會讓人擔心數據安全風險,害怕資料外洩。這也與加密貨幣最初強調的匿名性有些衝突,讓部分倡導隱私的用戶感到不適。因此,如何在監管要求、交易安全與用戶體驗之間取得平衡,是金融機構與監管單位持續面對的課題。

儘管KYC是保障交易安全的必要環節,用戶在驗證過程中仍可能遇到一些挑戰,導致驗證失敗。常見的原因包括:

- 提供的身份證件模糊不清、反光或已過期,導致系統無法正確辨識。

- 輸入的個人資料(如姓名、出生日期、地址)與提供文件上的資訊不符。

- 進行人臉辨識時,光線不足、臉部被遮擋或表情不自然,影響辨識結果。

- 客戶來自被國際組織或特定國家列為高風險或制裁的地區。

- 客戶本身被列入高風險名單,例如政治公眾人物(PEP)或已知涉嫌不法活動者。

- 提交的文件格式或類型不符合平台要求,例如檔案過大、非指定格式等。

展望2025:科技賦能下的KYC新紀元

隨著科技的快速進步,未來的KYC將會更加智慧化、高效且安全。特別是在加密貨幣領域,我們預期2025年將看到以下幾個趨勢的發展:

| 趨勢方向 | 具體內容與說明 |

|---|---|

| 增強型生物識別驗證 | 未來的KYC將更多地利用你的生理特徵來驗證身份。這可能包含更精準的面部識別、語音認證,甚至透過分析你打字習慣、滑鼠移動模式的「行為生物識別」。這些技術不僅能提高驗證的準確性與安全性,也能讓用戶體驗更加流暢。 |

| 人工智能(AI)驅動的風險評估 | AI將成為KYC流程中的重要助手。透過機器學習與大數據分析,AI能自動篩選並判斷潛在的風險模式,例如分析交易紀錄、新聞事件、社群媒體資訊等,進行更快速、精準的風險評估。它能識別出人類難以察覺的異常行為,大大提升洗錢防制的效率。 |

| 去中心化身份解決方案 | 為了平衡用戶隱私與監管需求,去中心化身份解決方案(Decentralized Identity, DID)將逐漸普及。這項技術允許你擁有和控制自己的數位身份,而不是將所有資料交給單一機構。透過區塊鏈技術,如「自主主權身份協議」和「零知識證明」,你可以在不揭露所有個人資訊的前提下,向驗證方證明你的身份合法性,同時保障隱私。 |

| 監管科技(RegTech)整合 | 監管科技的應用將讓KYC合規更自動化。這包括自動化的制裁篩查(檢查客戶是否在制裁名單上)、政治公眾人物(PEP)識別、以及持續監控系統的優化。這些工具能幫助金融機構更有效率地遵守法規,降低合規成本,並減少人為錯誤。 |

這些新興技術的整合,將讓KYC不再是單純的法規要求,而是一個更智慧、更安全、更符合用戶需求的金融防線,同時也為加密貨幣被主流金融市場廣泛採用鋪平道路。

這些技術的進步將為金融生態系中的各方帶來顯著的益處:

| 利害關係人 | 未來KYC帶來的效益 |

|---|---|

| 客戶 | 更流暢、快速的開戶體驗;提升個人資料隱私保護(透過去中心化身份解決方案) |

| 金融機構 | 大幅提升合規效率、降低營運成本、強化風險管理能力 |

| 監管單位 | 獲得更精準的數據進行監管、有效打擊金融犯罪、提升市場透明度 |

| 整體市場 | 增強金融體系穩定性、提升公信力、促進創新與信任 |

企業KYC的深度透視:複雜性與數位化解決方案

如果說個人的KYC已經有些複雜,那麼企業的KYC認證,其複雜程度更是高出數倍。為什麼呢?因為企業的結構往往錯綜複雜,可能涉及多層的股權結構、不同的法人實體,以及隱藏在幕後的實際控制人。

對於金融機構來說,進行企業KYC時,需要深入了解以下資訊:

- 股東結構與實質受益人(Ultimate Beneficial Owner, UBO):這是企業KYC的核心。機構必須穿透層層股權關係,找出最終實際控制或擁有該公司的個人,以防範不法分子利用空殼公司進行洗錢防制。

- 營業範圍與關聯方:了解企業的經營業務、上下游供應鏈、主要合作夥伴等,評估其業務模式是否涉及高風險領域。

- 歷史紀錄與財務狀況:審查企業的過往合規記錄、是否有不良信用歷史,以及其財務報表是否合理,判斷其是否具備穩定的經營能力。

- 合規信譽:評估企業在行業內的聲譽,以及其內部是否建立了完善的洗錢防制與反資恐機制。

為了完成企業KYC,公司通常需要提供一系列證明文件,以供金融機構審查,這些文件可能包括:

- 公司登記證明或商業執照:證明公司的合法存在與註冊資訊。

- 公司章程(Articles of Association)或組織章程大綱:載明公司的經營範圍、股權結構與內部治理規則。

- 董事會名單、股東名冊:揭露公司管理層與所有權結構。

- 實質受益人(UBO)證明文件及身份證明:確認最終控制公司的個人身份。

- 公司地址證明:如租賃契約、水電費帳單等,證明公司的實際營運地址。

- 財務報表或稅務證明:用以評估公司的財務健康狀況和資金來源。

為了有效執行這些複雜的調查,金融機構會利用多種資料蒐集管道。除了企業客戶自行提供的文件外,還會參考經濟部商工登記公示資料查詢服務、司法院全球資訊網等公開資訊,並追蹤相關的網路新聞事件。然而,人工審查這些海量資訊既耗時又容易出錯。這時,專業的KYC系統就顯得至關重要。

傳統與數位化企業KYC在效率和精準度上存在顯著差異:

| 特性 | 傳統企業KYC | 數位化企業KYC(例如:藍星球資訊的「實告」系統) |

|---|---|---|

| 資料蒐集 | 人工審閱紙本文件、公開資料庫手動查詢 | 自動整合多方數據源(登記、股權、新聞等),實現高效資料蒐集 |

| 審查效率 | 耗時費力,易受人為因素影響,審查週期長 | 運用AI自動分析與比對,大幅提升效率,縮短審查時間 |

| 風險判斷 | 依賴人工經驗與判斷,可能存在盲點或遺漏 | AI模型自動識別高風險模式與異常行為,判斷更為精準客觀 |

| 成本 | 人力成本高、資料處理時間長,間接增加營運成本 | 降低人為錯誤率、縮短審查時間,長期降低合規與營運成本 |

| 合規性 | 易因資料遺漏或判斷失誤導致合規風險 | 系統化管理與持續監控,提升合規一致性與可靠度 |

例如,像藍星球資訊推出的「實告」商業履歷系統,就是一個數位化的解決方案。它能整合多方的企業登記資料、股權結構、歷史紀錄、新聞事件等數據源,並運用AI技術進行自動化分析。這樣一來,金融機構就能大幅提升企業KYC作業效率、降低成本,並強化風險管理效能,確保每一筆企業交易的合法性與透明度。

結語:共築安全透明的金融未來

透過以上的討論,我們可以看到「了解你的客戶(KYC)」認證不僅是金融機構的法定義務,更是維護全球金融秩序、保障你我資產安全的關鍵工具。從傳統銀行業務到新興的加密貨幣市場,KYC都在默默地為我們構築一道堅實的防線,幫助我們防範金融犯罪、打擊洗錢與資恐。隨著生物識別驗證、人工智能驅動風險評估、去中心化身份解決方案和監管科技等技術的發展,未來的KYC將會更加智慧化、高效且兼顧用戶隱私。

作為金融服務的使用者,我們應當理解並配合KYC的程序,這不僅是對自己的保護,也是對整個金融生態健康的貢獻。金融機構與科技業者也將持續努力,尋求在監管要求、交易安全與用戶體驗之間取得最佳平衡,共同邁向一個更安全、透明、值得信賴的金融未來。

免責聲明:本文內容僅為教育與知識性說明,旨在提供關於KYC認證的客觀資訊,不構成任何形式的財務建議、投資建議或法律建議。讀者在進行任何金融活動或投資決策前,應自行進行充分研究,並諮詢專業人士意見。

常見問題(FAQ)

Q:為什麼KYC對加密貨幣交易所特別重要?

A:加密貨幣的匿名性曾被不法分子利用進行洗錢和資恐等非法活動。KYC能有效追蹤資金流向、識別用戶身份,從而防範金融犯罪,並提升加密貨幣被主流金融市場接受的程度,促進其合法合規的發展。

Q:如果我不完成KYC,會對我的金融服務有什麼影響?

A:未完成KYC通常會導致您無法使用大部分金融服務,例如無法在銀行開戶、申請貸款、進行大額交易或提領資金。在加密貨幣交易所,也可能會限制您的交易額度,甚至無法參與空投、新幣認購等特定活動。

Q:KYC會洩漏我的個人隱私嗎?我的資料安全如何保障?

A:金融機構在執行KYC時,依法規要求對客戶資料負有嚴格的保密義務,並需採取符合國際標準的資安措施保護個人資料,防止資料外洩或濫用。同時,未來去中心化身份(DID)等技術的發展,也將有助於在驗證身份的同時,更好地保護用戶的隱私,實現「選擇性揭露」。

外匯摩西|人如其名,命運多舛,卻從未放棄過交易的信仰。

第一次進場是 2016 年,重倉做多英鎊,結果遇上脫歐公投黑天鵝,一夜之間賠了 68%。當時沒有停損概念,只剩下一句話:「我真的不適合做交易嗎?」

但我沒放棄。三年後,靠技術面波段操作,在美元指數(DXY)突破 98 關口時抓到順勢行情,單季資產成長 212%,也因此被選入台灣某知名外匯學院的進階策略交易培訓班,並參與過 Myfxbook 認證模擬賽事,獲得月度排名 Top 10。

從英鎊閃崩、美聯儲 QE 到日圓干預,我歷經過各種政策風暴與市場劇變。曾經一年爆倉兩次,現在連止損點都設得跟量化交易員一樣精準,連報酬/風險比都會控制在 2:1 以上。

累積交易筆數超過 3,200 筆(含現貨、差價合約 CFD)

日誌紀錄本超過 8 本,逐筆反省交易邏輯與心態偏差

勝率穩定在 62–67%,最大回撤已控制在 10% 以下

目前已獲得 TradingView 策略開發者認證徽章(Pine Script 筆者)

與兩位量化策略開發者合作開發「多幣種動量交叉系統」供 Telegram 社群測試

如果你也怕再當下一個冤大頭,就來這裡一起學會少賠多賺、穩穩活下來。